如何通过股票的技术指标选股的技巧

一、技术指标选股的注意事项

在选股时,技术指标是一种重要手段,也是必不可少的一种工具。但技术指标并不能保证操作成功,因为技术指标可以被主力操纵。

(一)技术指标概述

简单地说,所有的技术指标都是应用一定的数学公式,对原始数据(开盘价、收盘价、更低价、更高价、成交量、成交金额、成交笔数)进行处理,得出指标值,然后将这些指标值连接起来绘制成图形,从而实现对股市的未来进行预测。

技术指标通过对原始数据的处理,来反映出市场的某一方面深层的内涵,这些内涵是很难通过原始数据直接看出来的。不同的处理方法产生不同的指术指标,即每一种技术指标都对应着一种处理原始数据的方法。技术指标按其功能来分,可分为趋向指标、反趋向指标、量价指标、压力支撑指标等。

1.趋向指标

趋向指标是识别和追踪有趋势的图形类指标,其特点是不试图猜顶和测底,如均线、MACD指标、SAR指标等。

2.反趋向指标

反趋向指标,又称震荡指标,是识别和追踪趋势运行的转折点的图形类指标,其特点是具有强烈的捕顶和捉底的意图,对市场转折点较敏感,如随机指标KDJ、强弱指标RSI等。

3.量价指标

量价指标就是通过成交量变动来分析捕捉价格未来走势的图形类指标,其特点是以“成交量是市场元气”为依据,揭示成交量与价格涨跌的关系,如OBV指标、VOL指标等。

4.压力支撑指标

压力支撑指标,又称通道指标,是通过顶部轨道线和底部轨道线,试图捕捉行情的顶部和底部的图形类指标,其特点是具有明显的压力线,也有明显的支撑线,如BOLL指标、XSTD指标。

(二)技术指标的常用法则

技术指标分析常应用的法则主要包括指标背离、指标交叉、指标的高位和低位、指标的徘徊、指标的转折和指标的盲点。1.指标背离技术指标背离是指技术指标的波动与价格曲线的趋势方向不一致,即价格的变动没有得到指标的支持。

指标背离可分两种,分别是顶背离和底背离。顶背离出现在上涨后期,当价格的高点比前一次高点高时,指标的高点却比指标的前一次高点低,这就预示着价格上涨不会长久,很可能马上就会下跌,是一个明显的见顶卖出信号。顶背离的图形如图7.1所示。

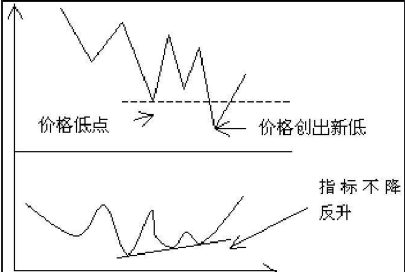

底背离出现在大幅下跌后,当价格的低点比前一次的低点低时,而指标的低点却比指标前一次的低点高,这就预示着价格不会再继续下跌了,很可能马上反转向上,是一个见底买进信号。底背离的图形如图7.2所示。

(1)能够形成明显技术指标背离特征的指标有MACD、WR、RSI、KDJ等,其中RSI和KDJ的指标背离对行情判断成功率比较高。

(2)价格在高位时,通常出现一次顶背离,就可以确认见顶;而价格在低位时,可能需要出现几次底背离才能确认见底。

(3)当价格出现暴涨或暴跌的行情时,KDJ指标很可能呈高位或低位钝化后,价格还在上涨或下跌,这时一旦出现背离特征则有效性很高。KDJ指标和RSI指标一起判断价格走势,效果比较不错。

(4)要识别假背离现象。假背离往往具有以下特征。某一时间周期背离,其他时间不背离,如日K线图背离,而周K线图和月K线图不背离。

没有进入指标高位区域就背离。技术指标在高于80或低于20背离,比较有效;在20~80之间出现的背离,可以不理会。某一技术指标背离,而其他技术指标不背离。各种技术指标都是通过不同的算术方法计算得来的,所以背离时间也不相同,其中KDJ最敏感,RSI次之MACD则最弱。单一技术指标背离参考意义不大,如果有多个技术指标同时出现背离,则可靠性就比较高。

2.技术指标的交叉、低位和高位

技术指标的交叉是指技术指标图形中的两条指标曲线发生了相交现象,交叉表明多空双方力量的对比发生了变化。技术指标的交叉可分为3类,分别是黄金交叉、死亡交叉、与0轴的交叉。

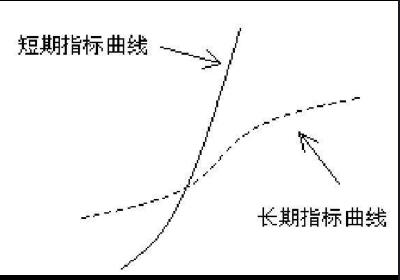

黄金交叉是指上升中的短期指标曲线由下向上穿过上升中的长期指标曲线,预示着价格将继续上涨,行情看好。黄金交叉的图形如图7.3所示。

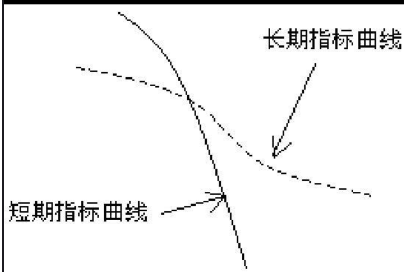

死亡交叉是指下降中的短期指标曲线由上向下穿过下降中的长期指标曲线,预示着价格将继续下跌,行情看跌。死亡交叉的图形如图7.4所示。

图7.4 死亡交叉

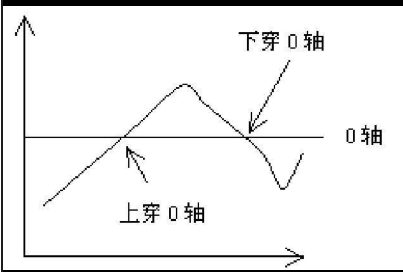

技术指标曲线向上穿越0轴,表明技术指标认为空方市场开始转为多方市场,行情看多;技术指标曲线向下穿越0轴,表明技术指标认为多方市场开始转为空方市场,行情看空。与0轴的交叉的图形如图7.5所示。

技术指标的低位,表示指标认为市场进入超卖区;技术指标的高位,表示指标认为市场进入超买区。下面以KDJ为例讲解一下。KDJ指标从低位升到高位区并超过80以上,则KDJ指标认为市场已进入超买阶段,价格随时可以回落,投资者应警惕。KDJ指标从高位降到低位区并低于20以下,则KDJ指标认为市场已进入超卖阶段,价格随时可以反弹,投资者应关注。

如果指标在高位,这时价格又大幅攀升,指标上升幅度越来越小,从而形成上升抛物线状,即高位钝化。指标高位钝化只出现在强势特征明显的市场下,而低位钝化只出现在极度弱势的市场中。

3.技术指标的徘徊、转折和盲点

技术指标的徘徊是指技术指标处在进退不明状态,对未来走势方向不能做出明确的判断。技术指标的转折是指技术指标在高位或低位发生了调头,表明前面超买或超卖状态将要得到平衡。有时技术指标的调头表明一个趋势将要结束,另一个趋势将要开始。

技术指标的盲点是指在大部分的时间里,技术指标不能发出买入或卖出信号,处于“盲”的状态。如价格在盘整震荡时,大多数指标都会失灵。每个指标都有自己的盲点,即指标失效的时候,所以在运用指标时,要多总结各个技术指标的盲点,然后找出其他可以代替分析的指标。总之,结合K线图、形态、趋势等技术,往往能提高技术指标分析的准确率和成功率。

提醒:对于指标的应用,要记住经典图形的意义,但要根据大势和主力特征认真识别,因为有时很可能是主力发的假信号,即通过操纵价格绘制的假指标图形,如果投资者信以为真,很可能一买就套、一卖就涨。

(三)技术指标结构性问题

技术指标结构性问题共有8项,具体如下。

各技术指标均取材于开盘价、收盘价、成交量等要素,研究取向较片面并且相似。各技术指标均取材于已发生的价格或成交量等要素,只能滞后提示股价的状况。

各技术指标都是数据统计的结果,它们只能给出统计结果,本身不能提示行情。

各技术指标研发的环境和背景不同,所以把它们套用到不同和不同市场时,问题重重。有的技术指标在股票盘整时无效,如MACD指标;有些技术指标在趋势明显时无效,如KDJ指标,而很多人并不知道。各技术指标都有技术盲点,那时它所统计的数据对投资者的实际操作没有意义。

所有技术指标都需要逐一优化参数,但费时、费力、费钱之后往往还没有成效。当使用多个技术指标共同验证信号时,要么一致信号给得晚,要么不知相信哪个。

(四)技术指标数据源问题

技术指标是通过数学计算公式计算出来的结果,用到的样本数据主要是开盘价、更高价、更低价、收盘价、成交量等市场交易数据,只要控制了这几项数据,就等于控制了技术指标。而制造开盘价、收盘价、成交量等数据,进而操纵指标的现象,在中国股市里是每天每时都在发生的事情。

例如,RSI(t)=t天内涨幅之和÷(t天内涨幅之和+t天内跌幅之和)。从RSI计算公式可知,这一指标仅仅涉及收盘价,只要操纵了收盘价就可以操纵该指标。只需连续5天使收盘价持续下跌或上涨,那么RSI的指标值将等于0或100。

实际上对于流通盘不大的股票来说,每天使其收盘价下跌一点并非难事。而当RSI为0时,当投资者认为股价调整到位时,股价也许连续几天下跌也只跌了几分钱。如果投资者根据RSI进行买入操作,也许真正的行情调整就在后面。有些投资者喜欢多技术指标相互验证,如等待KDJ和RSI同时发出信号。

投资者要明白,大多数技术指标的数据来源几乎相同,用同一数据源的统计信号来求得一致的交易信号,这种信号的有效性本身就大打折扣。总之,技术指标是一个单一的分析工具,它仅仅告诉投资者一些市场交易的统计结果,投资者要结合大盘形势、个股股质、个股主力操盘手法一起分析,才可能取得较大的操作成功率。

下一篇: MACD上穿0轴线后的超短线买入点